中骏集团发布2018年度业绩后,被德意志银行纳入首选股行列,并调高目标价至每股5.60港元。本次共有7家证券大行:德银、花旗、汇丰、海通国际、麦格理、中银国际和招银国际一致确认“买入”评级,并调高中骏集团目标价。

花旗指出中骏集团全国化战略下的高增长正受到越来越多的关注。得益于过去三年中骏集团积极增加土地储备提高城市覆盖,优质的管治结构,以及有效的激励机制,预计2018-2020年销售复合年均增长率为32%,进入前30的目标可期。2018年底已售未结货值达人民币280亿元,毛利率约30%,预计2019-2021年利润的复合年均增长率达25%。花旗认为中骏集团强健的资产负债表将支持2019年的增长。此外中骏集团提出2019和2020年在一二线城市累计拥有3万和5万间长租公寓的目标。花旗确认中骏集团“买入”评级,并调高目标价至每股4.25港元。

▲花旗研究报告节选

汇丰指出中骏集团2018年收获颇丰,不仅达成人民币500亿元的销售目标,新进10个城市,新增货值人民币1200亿元,且净负债率下降。在精细的扩张战略和有力的执行力下,中骏集团正在稳步迈向2020年销售千亿的目标。汇丰写到2018年收入温和增长,毛利率上升,净负债率改善。2019年可售货值预计权益占比将提升至60%,有利于中骏集团掌控工程和销售进度。汇丰确认中骏集团“买入”评级,并调高目标价至每股4.70港元。

▲汇丰银行研究报告节选

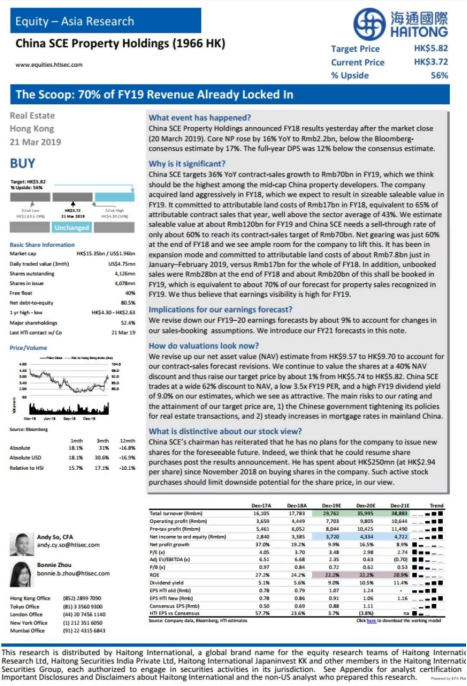

海通国际评论中骏集团2018年新增土地储备应占土地成本为人民币170亿元,约占合同销售权益金额的65%,远高于行业43%的平均水平。海通国际预计中骏集团完成2019年人民币700亿元的销售目标只需60%的去化率。中骏集团于2019年1-2月已开始积极买地,新增土地储备应占土地成本为人民币78亿元。此外,已售未结并可在2019年入账的收入达到人民币200亿元,约占海通国际预计收入的70%,因此相信2019年盈利可见性高。海通国际确认中骏集团“买入”评级,并调高目标价至每股5.82港元。

▲海通国际研究报告节选

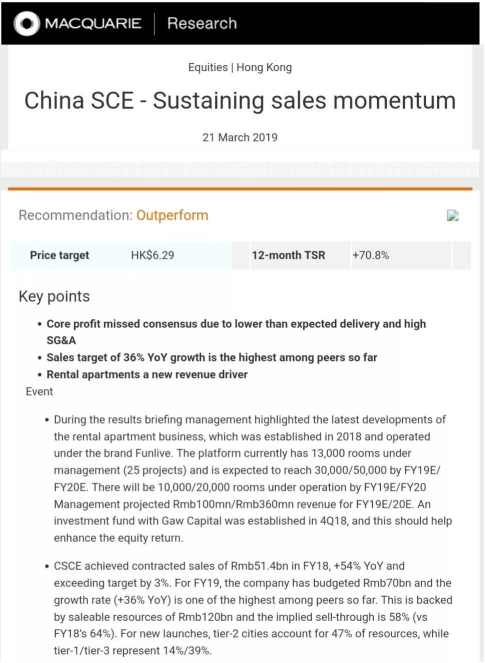

麦格理指出2019年中骏集团销售目标为人民币700亿元,同比增长36%,是目前为止地产企业里增速最快的,而可售货值充足达人民币1200亿元,其中47%分布在二线城市。2018年核心盈利增长16%,低于预期原因是交付面积减少及销售成本、综合开销及行政管理费用较高。毛利率提高到34.6%,净负债率改善至60%,将有利于中骏集团进一步增加投资。麦格理写到管理层预计旗下长租公寓品牌方隅于2019/2020年将有人民币1亿/3.6亿的收入贡献。方隅与基汇资本成立投资平台,将有助于提升股本回报。麦格理确认中骏集团“跑赢大市”评级,目标价每股6.29港元。

▲麦格理研究报告节选

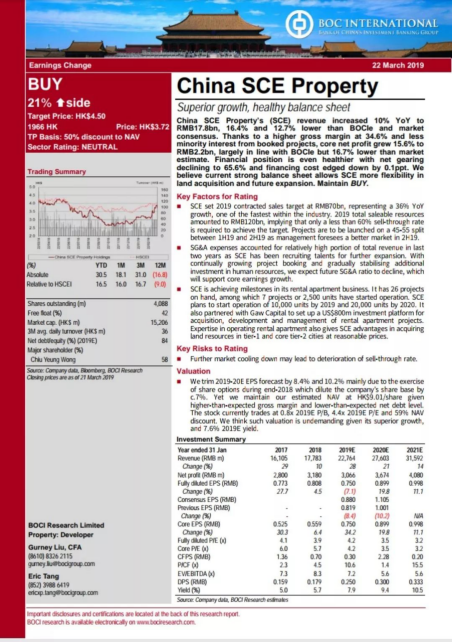

中银国际指出中骏集团收入增长10%,由于较高的毛利率及入账的项目少数股东权益降低,核心盈利增长15.6%至人民币22亿元,基本与中银国际预测一致。中银国际相信随着更多的项目入账及对人力资源的投入逐渐稳定后,预计未来销售成本、综合开销及行政管理费占收入比例将下降,利于核心盈利的增长。中银国际相信目前强健的资产负债表状况使得中骏集团在拿地上有更多的灵活性。中银国际亦指出发展长租公寓业务将利于中骏集团于一线及二线城市以合理的价格拿地。中银国际确认中骏集团“买入”评级,目标价每股4.50港元。

▲中银国际研究报告节选

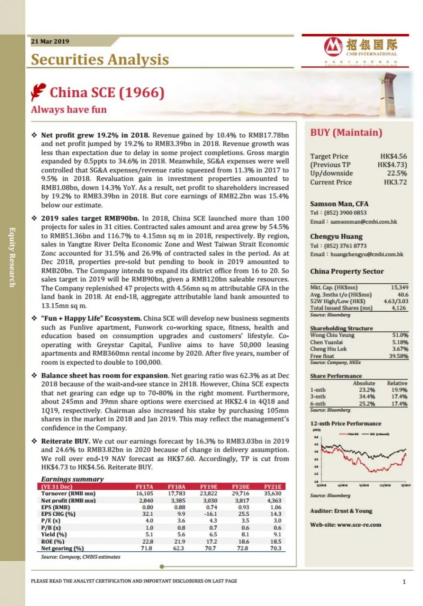

招银国际指出中骏集团2018年净利润跃升19.2%至人民币33.9亿元。收入增长低于预期主要是因为部分项目完工延后。销售成本、综合开销及行政管理费占收入的比例较2017年改善,净负债率下降。中骏集团提出发展“FUN+幸福生活”生态圈,布局方隅公寓、联合办公等以满足消费升级及新型的生活方式。2018年第四季度及2019年1月,分别有认股期权2.45亿股及3900万股行权,主席亦于2018年及2019年1月累计增持1.05亿股,招银国际认为可反映管理层对中骏集团的信心。招银国际确认中骏集团“买入”评级,目标价每股4.56港元。

▲招银国际研究报告节选